Interconnessione tardiva e fruizione anticipata del credito d'imposta: il corretto modus operandi

Il credito spettante in misura “piena”, di cui al comma 1057 dell’articolo 1 legge 178/2020, sarà fruibile a decorrere dal 2023, anno di interconnessione, decurtandolo dell’importo fruito nel 2022 e suddividendolo in un nuovo triennio di fruizione (2023-2025).

In caso di interconnessione di un bene 4.0 cosiddetta “tardiva” è sempre possibile per il contribuente optare per la fruizione anticipata del credito d’imposta per investimenti in beni strumentali in misura “ridotta”, a partire dall’anno di entrata in funzione.

Il comma 1059 dell’articolo 1 L. 178/2020 (c.d. Legge di Bilancio 2021) dispone infatti che: “Nel caso in cui l’interconnessione dei beni di cui al comma 1062 avvenga in un periodo d’imposta successivo a quello della loro entrata in funzione è comunque possibile iniziare a fruire del credito d’imposta per la parte spettante ai sensi dei commi 1054 e 1055”.

L’Agenzia delle entrate, nella circolare 9/E/2021, ha enfatizzato la natura facoltativa della fruizione anticipata: “Quindi, nel caso in cui il bene entri comunque in funzione, pur senza essere interconnesso, il contribuente può godere del credito d’imposta “in misura ridotta” fino all’anno precedente a quello in cui si realizza l’interconnessione oppure può decidere di attendere l’interconnessione ai sensi del comma 1062 e fruire del credito di imposta “in misura piena””

Come si deve procedere

Il corretto modus operandi per la fruizione anticipata è oggi ampiamente noto, grazie alla faq pubblicata lo scorso anno dall’Agenzia delle entrate nella sezione del sito istituzionale relativa ai modelli Redditi 2022 e alle istruzioni dell’attuale modello Redditi 2023.

È il caso, ad esempio, di un’impresa che abbia effettuato nel 2022 un investimento in un bene strumentale materiale 4.0 incluso nell’allegato A annesso alla L. 232/2016 (c.d. Legge di Bilancio 2017), entrato in funzione nel 2022 e interconnesso nel 2023, optando nel 2022 per la fruizione anticipata del credito in misura “ridotta”, di cui al comma 1055 dell’articolo 1 L. 178/2020.

Il credito spettante in misura “piena”, di cui al comma 1057 dell’articolo 1 L. 178/2020, sarà fruibile a decorrere dal 2023, anno di interconnessione, decurtandolo dell’importo fruito nel 2022 e suddividendolo in un nuovo triennio di fruizione (2023-2025).

Qualora il bene materiale 4.0 avesse un costo di acquisizione pari a 100.000 euro, la quota di credito d’imposta spettante in misura “ridotta” nel 2022, anno di entrata in funzione, sarebbe pari a:

100.000 x 6% x 1/3 = 2.000 euro.

A decorrere dal 2023, anno di interconnessione, l’impresa inizierà a fruire del credito d’imposta in misura “piena”, in tre quote annuali di importo pari a:

(100.000 x 40% – 2.000) x 1/3 = 12.667 euro.

Complessivamente, dunque, l’impresa potrà beneficiare di un credito d’imposta pari a 40.000 euro (100.000 x 40%) dal 2022 al 2025 secondo le seguenti quote annuali:

- anno 2022 euro 2.000;

- anno 2023 euro 12.667;

- anno 2024 euro 12.667;

- anno 2025 euro 12.666.

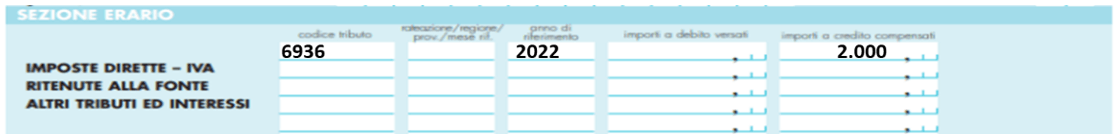

In tal caso, secondo quanto precisato dall’Agenzia delle entrate nella citata faq, le regole di compensazione in F24 impongono di utilizzare, sin dalla prima fruizione, il codice tributo “6936” coerente con la natura dell’investimento realizzato in un bene materiale 4.0, valorizzando il campo “anno di riferimento” come segue:

- nel 2022 con l’anno di entrata in funzione del bene

- dal 2023 con l’anno di interconnessione

In caso di erroneo utilizzo, nell’anno di entrata in funzione, del codice tributo “6935” relativo al credito spettante sui beni ordinari, l’impresa può attivare, senza sanzioni, la correzione del modello F24 tramite CIVIS o presso gli uffici territoriali dell’Agenzia delle entrate, anche dopo aver ricevuto l’eventuale comunicazione d’irregolarità.

Le istruzioni al modello Redditi 2023 periodo d’imposta 2022 forniscono indicazioni circa la corretta compilazione del quadro RU nel caso di fruizione anticipata, recependo il contenuto della citata faq.

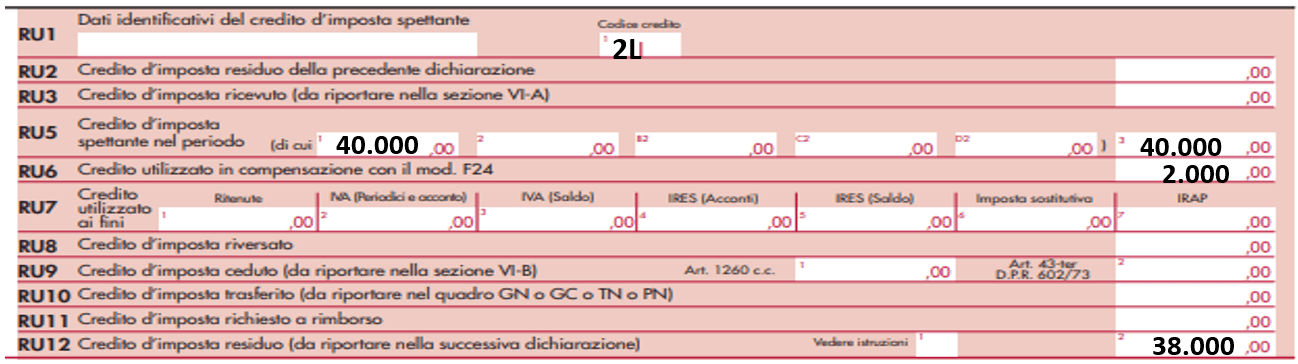

Nel caso prospettato l’impresa dovrà indicare, nella sezione I del quadro RU:

- al rigo RU1 colonna 1 il codice credito 2L in relazione alla natura dell’investimento effettuato in un bene materiale 4.0, ancorché non ancora interconnesso;

- al rigo RU5, colonne 1 e 3, l’ammontare del credito d’imposta spettante nella misura “piena” prevista dal comma 1057 dell’articolo 1, L. 178/2020 (40% per investimenti complessivi non eccedenti i 2,5 milioni di euro);

Incentivi

Newws e approfondimenti sugli Incentivi utlizzabili nel settore delle costruzioni.

Industria 4.0

Con questo Topic raccogliamo le news e gli approfondimenti riguardanti l’industria 4.0 sia da un punto di vista tecnologico che dei finanziamenti.

Professione

Nel topic "Professione" vengono inserite le notizie e gli approfondimenti su quello che riguarda i professionisti tecnici. Dalla normativa, i corsi di formazione, i contributi previdenziali, le tariffe delle prestazioni e tutte le novità sulla professione.

Condividi su: Facebook LinkedIn Twitter WhatsApp